新NISAがスタートしてから早いもので丸1年が経ちました。

結局のところNISAってどれくらい浸透したの?

気になったので調べてみました。

FIRE、セミリタイアしたいと考えている人必見です。

新NISA口座数は2024.6時点で2,427万口座

金融庁の発表によると、NISA口座数は2024年6月末時点で約2,427万口座まで増加しており、2024年3月末から3か月間で約104.2万口座が新規開設されています。

さらに日本証券業協会の調査では、2024年1月から9月までの9か月間で約303万件の新規NISA口座が開設されたとのことです。

実際私の周りではNISAをやっている人が多いのですが、年代別の利用状況はどうなっているのでしょうか。

NISAを最も活用している世代は40代

2024年3月末時点でのNISA口座数の年代別割合です。

| 年代 | NISA口座数 (万口座) | 年代内での割合 (%)注1 | 全体に対する割合(%)注2 |

|---|---|---|---|

| 20代 | 257 | 15.1 | 11.14 |

| 30代 | 407 | 23.9 | 17.63 |

| 40代 | 448 | 26.3 | 19.41 |

| 50代 | 438 | 25.7 | 18.98 |

| 60代 | 343 | 20.1 | 14.86 |

| 70代以上 | 415 | 24.3 | 17.98 |

(参考:日本証券業協会)

*注1…各年代の人口に対するNISA口座保有者の割合

*注2…全NISA口座数における各年代の占める割合

年代別の特徴

- 40代が最も高い割合(19.41%)を占めており、NISA利用者の中心となっている

- 30代、40代、50代で全体の56.02%を占めており、現役世代の利用が顕著

- 20代の割合(11.14%)は最も低いですが、普及率(15.1%)と比較すると若年層の間でもNISAの利用が広がっている

- 70代以上の割合(17.98%)は予想以上に高く、高齢者層でも積極的に利用されている

世代間のバランス

総数に対する割合を見ると、30代から70代以上まで比較的均等に分布しており、幅広い年齢層でNISAが利用されていることが分かります。

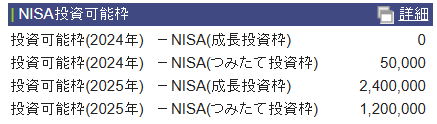

今年はつみたて枠と成長投資枠をほぼ使い切った

40代が一番NISAに積極的だったということが分かりましたが、私も40代の端くれとして、今年はつみたて枠と成長投資枠をほぼ使い切りました。

つみたて枠が50,000円余ってしまったのは、クレカでの投資枠が5万→10万に増えた際の設定変更がまずかったせいだと思われます。

ここだけがちょっと悔しいですが、長い投資期間ですので、あまり小さいことは気にせず淡々と積み立てていきます。

2025年はさずがに成長投資枠を全部埋めることは無理そうですが、数年後のセミリタイアに向けて来年の投資戦略をそろそろ考えようと思っています。

FIREしたいなら投資は不可欠。預貯金ではお金は増えません

さんざん耳にタコだと思いますが、30代・40代でセミリタイアを目指すなら投資は不可欠です。

投資信託と預金の運用比較

以下の表は、1000万円を投資信託(年利5%と仮定)と預金(年利0.1%と仮定)で30年間および20年間運用した場合の比較です。

30年は30歳の人が60歳になるまでの期間、20年は40歳の人が60歳になるまでの期間を想定しています。

| 運用期間 | 投資信託(年利5%) | 預金(年利0.1%) |

|---|---|---|

| 30年 | 4,321万9,424円 | 1,030万4,391円 |

| 20年 | 2,653万2,977円 | 1,020万1,911円 |

投資信託で運用した場合、30年後には元本の4.3倍以上、20年後でも2.6倍以上に資産が増えています。

一方、預金では30年経ってもわずか3%程度しか増えていません。

毎年年利5%の保証はないにしても、福利の力を借りれば相当資産を増やせることが分かります。

なぜ投資が不可欠なのか

インフレに負けない資産形成

預金だけでは、インフレによる貨幣価値の目減りに対応できません。投資信託などの資産運用を行うことでインフレに負けない資産形成が可能になります。

日本はこの30年間ずっとデフレだったためインフレに対する耐性が弱いです。(自分含め)

物価が上がり始めた今、預金だけでは金利がインフレ率に追い付かず実質資産が目減りした状態になってしまいます。

10年後には今の食費では半月で底をついて、月の後半は食パンをかじる毎日かもしれません。

複利効果の活用

投資信託の運用結果が示すように、複利効果により長期的に大きな資産増加が期待できます。

30代・40代のうちから投資を始めることでこの効果を最大限に活用できます。

セミリタイアに必要な資金の確保

セミリタイアには相応の資金が必要です。

例えば、40代でセミリタイアを目指す場合、3,000万円から5,000万円程度の資金が必要とされています。(必要額は人によります。持ち家があればもっと少なく済みます)

投資による資産形成なしでは、この金額を貯めるのは非常に困難です。

不労所得を生みだす

投資はセミリタイア後の生活を支える不労所得を生み出す手段としても重要です。

配当や利子収入などの安定的な収入源を確保することで、より安心してセミリタイア生活を送ることができます。

私は今は配当や分配金を出す商品は持ってないのですが、リタイア後の生活を考えると持っておいたほうがいいのではないかと考えています。

来年の投資先として商品を調べているところです。

投資を始めるためのアドバイス

30代・40代でセミリタイアを目指すなら、投資を通じた効果的な資産形成は避けて通れません。

預金だけでは資産を大きく増やすことは難しく、セミリタイアに必要な資金を確保するのは困難です。投資を活用することで、より早くより安定したセミリタイア生活を実現する可能性が高まります。

以下は投資の基本です。

- 早期開始: 複利効果を最大限に活用するため、できるだけ早く投資を始めましょう。

- 分散投資: リスク分散のため、複数の資産クラスに投資することが重要です。

- 長期的視点: 短期的な市場の変動に一喜一憂せず、長期的な視点で投資を続けることが大切です。

- 定期的な見直し: 定期的にポートフォリオを見直し、必要に応じて調整を行いましょう。

- 知識の習得: 投資に関する知識を継続的に学び、自身の投資スキルを向上させていくことが重要です。

全部大事な要素ですが、特に5の知識の習得は投資をしている間継続することが大切です。

理由は、投資は元本保証ではなく目減りする可能性があるからです。

リスクを理解した上で、そのリスクを最小限にするために継続した勉強は欠かせません。

大丈夫です。お金が増えたら嬉しくて自然と色々と勉強したくなりますよ。

大事なのはとにかく始めること。

セミリタイアしたい人は、2025年こそ投資を始めましょう。

コメント